Entenda o que é o Imposto de Renda de Pessoa Física e como declará-lo. Além disso, preencha um formulário para esclarecer suas dúvidas sobre o assunto

Por Guilherme Egydio e William Araújo

Na última semana para o envio da Declaração do Imposto de Renda de Pessoa Física (DIRPF), os alunos e professores do curso de Ciências Contábeis do Centro Universitário de Belo Horizonte (UniBH), campus Estoril, promovem um mutirão gratuito para esclarecimento de dúvidas sobre o Imposto de Renda.

Eles estarão atendendo novos e antigos contribuintes que fizeram o cadastro pelo site da instituição.

O mutirão ocorrerá nos dias 24, 25, 26 e 28 – a última sexta-feira para enviar a declaração. O contribuinte deverá procurar pelos guichês de atendimento, localizados na portaria principal do UniBH, situado no bairro Buritis, na Av. Mario Werneck – 1685.

“Trabalhar na UNIBH com o projeto do IR esta sendo muito benéfico em diversos fatores.

Tenho a oportunidade de ver casos novos do próprio IR, que me estimulam sempre a pesquisar e conhecer mais sobre o assunto ainda na faculdade.

Como o projeto inclui atendimento presencial, tenho a vivencia que futuramente terei com clientes, necessitando de respostas sempre corretas e precisas e falando em uma linguagem simples para que pessoas que não são da área contábil possam entender.

Tenho interesse em futuramente lecionar e essa experiência tem me ajudado nesse âmbito, colocando em vista que lido com todo tipo de pessoas e dúvidas. Além disso, a sala de aula acaba tendo exatamente esse cenário.”

Atenciosamente,

Isabela Hoffmann de Morais

Não perca tempo. A Receita Federal receberá as declarações de IRPF até às 23h59 do dia 28 de abril.

O que é o Imposto de Renda de Pessoas Físicas, eu preciso pagar e declarar?

O imposto, instituído em 1922, pela lei 4.625, é um tributo que incide sobre a renda e propriedade dos brasileiros. Contribui com 6,14% para a Carga Tributária Brasileira (CTB) e, pelo princípio da não veiculação de impostos, pode servir à saúde, educação, entre outras demandas, que demonstrarem a necessidade de recursos.

Mas, sobre o que é cobrado o Imposto de Renda (IR)?

O IR incide sobre os rendimentos considerados tributáveis de um cidadão e pode ser cobrado direto na fonte. Existem três espécies de rendimentos para a Receita Federal:

- Rendimentos tributáveis – aqueles em que o IR pode ser descontado

- Rendimentos isentos e não tributáveis – os quais não terão desconto para o IR

- Rendimentos tributáveis exclusivamente na fonte – os quais terão imposto somente quando forem recebidos e não farão parte da base de cálculo anual, que serve à tabela de alíquotas (que veremos mais à frente)

Quais são os rendimentos tributáveis?

São alguns dos rendimentos tributáveis, segundo a Receita Federal, que é o órgão responsável pela arrecadação:

- Remunerações do empregado provenientes do trabalho registrado em carteira assinada

- Benefícios recebidos pelo empregado

- Valores de aluguéis recebidos pelo locador

- Pensões

- Honorários

- Comissões

- Remunerações por prestações de serviços

- Aposentadorias

- Rendimentos recebidos no exterior

- Benefícios recebidos por rescisões contratuais

- Salário-educação e auxílio-creche, quando recebidos em dinheiro

Nesses rendimentos, serão aplicadas as tarifas e parcelas deduzidas aferidas pelo governo. Os valores dessas tarifas de imposto, chamadas alíquotas, são divulgados por meio de uma tabela instituída pelo governo, e ele pode decidir atualizar a tabela ou não e como pretender.

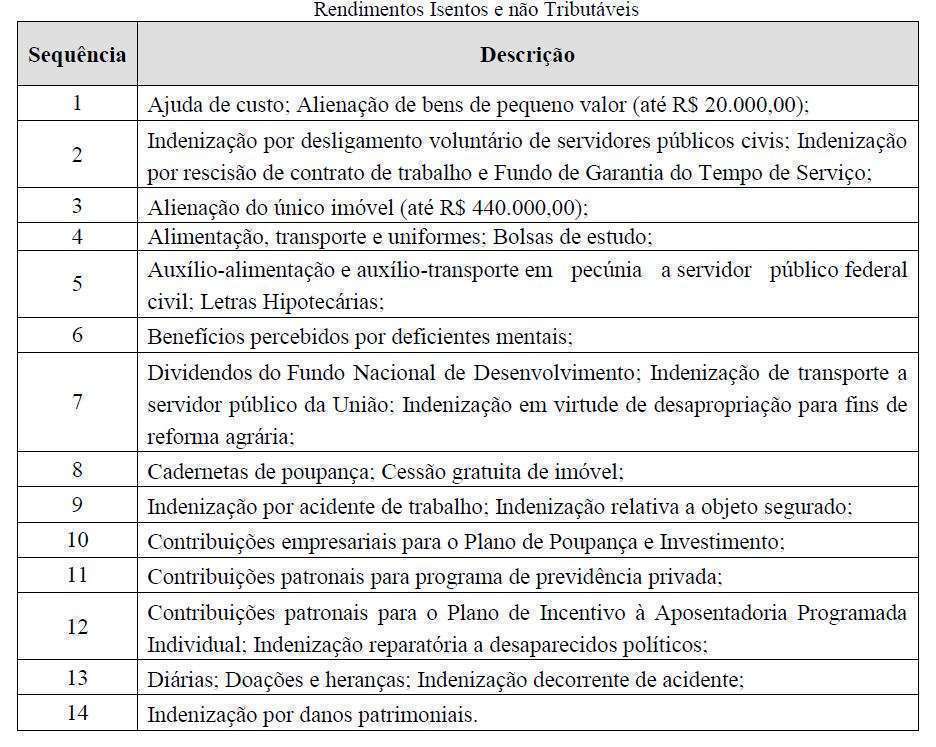

Quais são os rendimentos isentos e não tributáveis?

Quais são os rendimentos tributáveis exclusivamente na fonte?

Os rendimentos tributáveis exclusivamente na fonte são recolhidos pelas empresas empregadoras e instituições que efetuam o pagamento. Como o prêmio da loteria federal, que já é pago ao ganhador com o desconto de IR feito pela Caixa Econômica Federal.

No caso de empregados, o 13º salário é outro exemplo. As empresas já fazem o recolhimento das taxas de IR antes de fazer o pagamento ao trabalhador. Após recebido o 13º, o empregado não precisa mais usar esse valor como base de cálculo para declaração do IR.

O mesmo ocorre com multas por rescisão contratual, participação nos lucros e resultados de uma empresa, títulos de capitalização e rendimentos vindos de aplicações financeiras.

Quando o IR será cobrado?

O imposto de renda será cobrado quando os rendimentos mensais de um contribuinte se encaixarem nas faixas de cobrança definidas pelo governo federal na tabela de alíquotas mensais.

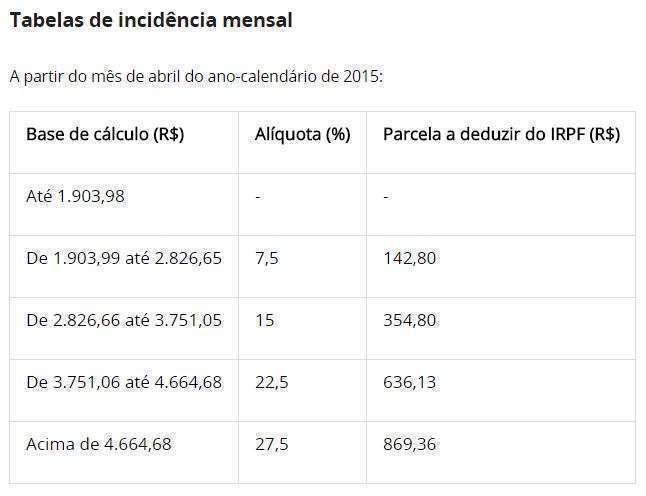

A tabela de alíquotas para o ano base de 2016, o qual será declarado agora, até o final de abril de 2017, não sofreu reajuste desde 2015, como é possível ver abaixo:

Por meio dessa tabela, o contribuinte pode saber se os seus rendimentos, considerados tributáveis, terão aplicação das alíquotas do imposto de renda. Por exemplo:

- Rendimentos mensais inferiores a R$ 1.903,98 não terão nenhum desconto em folha de pagamento e outras formas de recebimento

- Rendimentos mensais superiores a R$ 1.903,98 entrarão nas faixas de cobrança do imposto de renda, que será descontado mensalmente nas formas de recebimento.

O que são essas alíquotas e faixas de cobrança?

As alíquotas são percentuais de um tributo/imposto que serão aplicadas sobre os rendimentos líquidos mensais (já descontado o INSS, excetuando outros tributos não federais), segundo os valores tabelados:

- Rendimentos inferiores a R$ 1.903,98 entrarão na faixa 01 de cobrança do IR, ou seja, isento

- Rendimentos entre R$ 1.903,98 e R$ 2.826,65 estarão na faixa 02 de alíquotas (7,5% a serem descontados mensalmente)

- Rendimentos entre R$ 2.826,66 e R$ 3.751,05 estarão na faixa 03 de alíquotas (15% a serem descontados mensalmente)

- Rendimentos entre R$ 3.751,06 e R$ 4.664,68 estarão na faixa 04 de alíquotas (22,5% a serem descontados mensalmente)

- Rendimentos superiores a R$ 4.664,68 estarão na faixa 05 de alíquotas (27,5% a serem descontados mensalmente)

O que é a parcela de dedução existente na tabela de alíquotas?

Na tabela de alíquotas, o governo permite uma parcela de dedução para cada faixa de cobrança. Seria um desconto aplicado sobre o valor arrecadado pelo governo e que diminui o quanto o contribuinte pagaria. Por exemplo:

- Faixa 01 – Isento

- Faixa 02 – R$ 142,80 de desconto sobre o IR que será debitado mensalmente

- Faixa 03 – R$ 354,80 de desconto sobre o IR que será debitado mensalmente

- Faixa 04 – R$ 636,13 de desconto sobre o IR que será debitado mensalmente

- Faixa 05 – R$ 869,36 de desconto sobre o IR que será debitado mensalmente

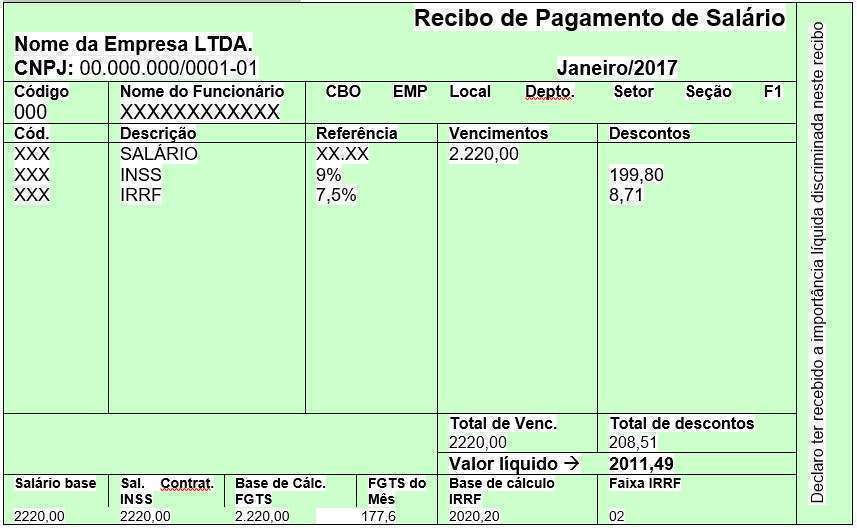

Dessa maneira, se o contribuinte fosse pagar a alíquota mensal da faixa dois sobre o salário de R$ 2020,20 (já descontados o INSS) o cálculo seria o seguinte:

- Salário Bruto: R$2220,00

-

Salário líquido, com o desconto de 9% do INSS: R$ 2020,20

-

Valor a ser pago mensalmente para o IR dentro da faixa um: R$ 151,51

-

Valor a ser pago mensalmente para o IR com a parcela de dedução da faixa 02, que é R$ 142,80: R$ 8,71

-

Ao fim do ano, o contribuinte pagou ao IR: R$ 104,52

Exemplo do contracheque:

Por que o Fundo de Garantia do Tempo de Serviço (FGTS) não foi descontado na folha de pagamento?

Porque é responsabilidade do empregador o pagamento desta tarifa.

E para que serve a declaração do imposto de renda se já pago mensalmente os valores?

A declaração de IR funciona como um demonstrativo/extrato de todos os recebimentos obtidos pelo contribuinte durante o ano base. Ela também serve para informar os gastos/consumo com alguns itens que podem gerar restituição de valores.

Estes gastos/consumos detalhados na declaração informam ao governo que o cidadão está contribuindo mais do que deveria, o que resulta no retorno de valores ao contribuinte – que é chamado de restituição do IR.

Além disso, os detalhamentos de recebimentos e gastos fornecem ao governo dados suficientes para saber se os contribuintes estão sonegando ou não impostos, o que é considerado crime.

Se enquadram como crimes de sonegação fiscal, de acordo com o art. 1º da lei 4.729 do ano de 1965:

- I – prestar declaração falsa ou omitir, total ou parcialmente, informação que deva ser produzida a agentes das pessoas jurídicas de direito público interno, com a intenção de eximir-se, total ou parcialmente, do pagamento de tributos, taxas e quaisquer adicionais devidos por lei;

- II – inserir elementos inexatos ou omitir, rendimentos ou operações de qualquer natureza em documentos ou livros exigidos pelas leis fiscais, com a intenção de exonerar-se do pagamento de tributos devidos à Fazenda Pública;

- III – alterar faturas e quaisquer documentos relativos a operações mercantis com o propósito de fraudar a Fazenda Pública;

- IV – fornecer ou emitir documentos graciosos ou alterar despesas, majorando-as, com o objetivo de obter dedução de tributos devidos à Fazenda Pública, sem prejuízo das sanções administrativas cabíveis.

- V – Exigir, pagar ou receber, para si ou para o contribuinte beneficiário da paga, qualquer percentagem sobre a parcela dedutível ou deduzida do imposto sobre a renda como incentivo fiscal. (Incluído pela Lei nº 5.569, de 1969)

Quem precisa ou pode declarar o IR?

De acordo com as regras para IR de 2017, são obrigados a fazer a declaração pessoas físicas e jurídicas, residentes no Brasil, que receberam no ano base de 2016 (primeiro de janeiro a 31 dezembro) mais de R$ 28.559,70 de rendimentos tributáveis.

Veja mais (informações retiradas na íntegra da página online da Receita Federal):

- As pessoas físicas residentes no Brasil que receberam rendimentos tributáveis superiores a R$ 28.559,70ano ano base;

- Os contribuintes que receberam rendimentos isentos, não-tributáveis ou tributados exclusivamente na fonte, cuja soma tenha sido superior a R$ 40 mil no ano passado;

- Quem obteve ganho de capital na alienação de bens ou direitos, sujeito à incidência do imposto, ou realizou operações em bolsas de valores, de mercadorias, de futuros e assemelhadas;

- Quem tiver a posse ou a propriedade de bens ou direitos, inclusive terra nua, de valor total superior a R$ 300 mil, também deve declarar IR neste ano;

- Contribuintes que passaram à condição de residente no Brasil, em qualquer mês do ano passado;

- Quem optou pela isenção do imposto sobre a renda incidente sobre o ganho de capital auferido na venda de imóveis residenciais, cujo produto da venda seja destinado à aplicação na aquisição de imóveis residenciais localizados no país;

- Quem teve, no ano passado, receita bruta em valor superior aos R$ 142.798,50oriunda de atividade rural.

Até quando posso fazer essa declaração?

A Receita Federal iniciou o período de entrega das declarações em março deste ano e encerrará o recebimento na próxima sexta-feira, dia 28 de abril.

Como posso fazer a declaração?

O contribuinte que desejar fazer a declaração do imposto de renda deverá optar por dois formatos: simplificado e detalhado. Os formulários podem ser preenchidos pelo programa Declaração de Imposto de Renda para Pessoa Física (DIRPF). Clique aqui para baixar.

Ou então, pelo e-CAC. Mas, nele, o contribuinte necessitará do certificado digital, obtido por meio do serviço “Declaração IRPF 2017 online”.

No formato simplificado, o mais indicado ao contribuinte que não possui muitas despesas possíveis de restituição, o declarante preencherá um formulário com menos itens a descrever. Nele, existe a limitação de restituição de 20% (limitado a R$ 16.754,34) sobre o valor contribuído durante todo o ano base.

Desse modo, se ele pagou R$1000,00 ao IR no ano base estipulado, terá a restituição do valor de R$ 200,00.

No formato detalhado, o contribuinte poderá inserir todos os gastos que são dedutíveis no IR, sem limite de restituição. Ou seja, a restituição será feita de acordo com o que a Receita Federal calcular, podendo ser maior do que os 20% da simplificada.

Por esse motivo, a declaração simplificada é mais indicada quando o contribuinte não possui muitos gastos para dedução.

Quais são as despesas dedutíveis na declaração do IR?

A soma das despesas médicas, com educação, pensão alimentícia, previdência oficial (INSS), previdência privada, doações, INSS domésticos, livro caixa e dependentes. Aposentados, maiores de 65 anos, poderão deduzir a quantia de R$ 1.903,98 (máximo de R$ 24.751,74/ano).

Para saber mais sobre as deduções, acesse o documento de perguntas e respostas do IR, disponibilizado pela Receita Federal em 2017. O arquivo também se encontra disponível para download no final da nossa matéria.

Mas, fique atento, siga todas as regras para fazer a DIRPF (clique aqui para ver mais orientações da Receita sobre o preenchimento dos formulários).

“Não entendi, preciso de mais exemplos”:

1ª Situação – João é um vendedor de carros e recebe, mensalmente, o valor de R$ 1800,00 (descontadas as taxas de INSS)

2ª Situação – Augusto é motorista de ônibus de viagem e recebe, mensalmente R$2000,00 (descontadas as taxas de INSS)

3ª Situação – Karina é professora e trabalha em duas instituições. Na primeira, recebe, mensalmente, R$ 2500,00 e na segunda recebe R$3000,00 (descontadas as taxas de INSS)

4 ª Situação – Marcos é fotógrafo e recebe, mensalmente, R$ 3500,00 (descontadas as taxas de INSS)

Quais deles precisam pagar e/ou declarar o imposto de renda?

1ª Situação – João, vendedor de carros

Como João recebe menos do que a tabela de alíquotas estabelece como rendimentos tributáveis, não terá descontado em contracheque o valor taxado para o Imposto de Renda. Ele será considerado isento do pagamento do imposto e poderá decidir se quer declarar ou não.

2ª Situação – Augusto, motorista de ônibus

Augusto recebe um valor considerado pela tabela de alíquotas como tributável. Segundo essa regra, a alíquota que incidirá sobre o rendimento mensal de augusto será de 7,5% do valor líquido que ele recebe (descontadas as taxas de previdência e INSS).

Esse seria o cálculo do valor a ser descontado no contracheque de Augusto:

– 7,5% de R$2000,00 = R$150,00 a serem debitados mensalmente.

Contudo, segundo a própria tabela, destes R$150,00 Augusto poderá deduzir R$142,80 e viria a pagar R$7,20 (descontados mensalmente no contracheque). Além disso, Augusto não será obrigado a preencher o formulário de Declaração de Imposto de Renda para Pessoa Física (IRPF), pois não obteve rendimento anual superior a R$ 28.559,70.

3ª Situação – Karina, a professora

A situação de Karina é um pouco mais complicada. De acordo com a tabela de alíquotas, ela precisaria pagar uma taxa mensal de 7,5% sobre o rendimento mensal de R$2500,00 e 15% sobre a receita de R$3000,00.

Se fossemos usar esse cálculo, ela estaria pagando menos do que deveria mensalmente. Isso se deve porque o rendimento somado da professora é R$5500,00 e a alíquota a ser aplicada deveria ser de 27,5%, e não 7,5% + 15%. Vamos aos cálculos:

Se a professora usasse rendimentos mensais com alíquotas divididas:

– 7,5% de R$2,500 = R$ 187,50.

Dessa taxa, que seria descontada no valor líquido do contracheque, seria deduzido, segundo a tabela de alíquotas, R$142,80, resultando em uma contribuição de R$44,70 mensais ao Imposto de Renda.

– 15% de R$3000,00 = R$ 450,00.

Desse valor de R$ 450,00, serão deduzidos R$ 354,80, de acordo com a tabela de alíquotas. Assim, viriam debitados em contracheque R$95,20 para o Imposto de Renda.

Somando os dois, ela pagaria para o IR R$139,90.

Se a professora tiver as alíquotas retidas e já deduzidas na fonte, ou seja, restringidos pelas instituições, de acordo com a tabela de alíquotas, ela se encaixaria na tarifa de 27,5% de imposto, com dedução de R$ 869,36. Vamos ao cálculo:

– 27,5% de R$ 5500,00 = R$ 1512,50.

Dedução: R$ 1512,50 – R$ 869,36 = R$ 643,14

Assim…

Com a retenção do imposto na fonte, Karina teria que pagar mensalmente ao IR R$643,14. A arrecadação de imposto ficaria R$ 503,24 menor se ela não retivesse as taxas na fonte.

Além dessas tarifas descontadas mensalmente, Karina será obrigada a fazer a Declaração do Imposto de Renda para Pessoa Física (DIRPF).

Um dos critérios para obrigatoriedade de declarações do IR neste ano é que pessoas físicas possuam rendimento anual, líquido, superior a R$28.559,70, ou seja, R$ 2.379,97/mês – excetuando o décimo terceiro.

Karina se encaixa na alíquota de 27,5% (faixa 05) e na obrigatoriedade de declaração do IR.

4ª Situação – Marcos, o fotógrafo

Como Marcos trabalha em apenas um local e seu rendimento mensal é de R$3000,00, ele se encaixa no pagamento de alíquotas de 15% para o IR. Por isso, mensalmente terá descontado em seu contracheque R$ 95,20, já deduzidas as parcelas aferidas em tabela.

Além disso, precisará fazer a Declaração de Imposto de Renda para Pessoa Física (DIRPF).

Enquete

[googleapps domain=”docs” dir=”forms/d/e/1FAIpQLScmLrQbIHJ6kppls8-Ik4_TOZjU5bMu5JwCRpvlYIrgq2U-1Q/viewform” query=”embedded=true” width=”760″ height=”500″ /]

Fontes:

Curso de Ciências Contábeis do Centro Universitário de Belo Horizonte

Perguntas e respostas sobre o IR – Receita Federal

Fale com a redação

Se você gostou da matéria e quer sugerir uma pauta, envie-nos o assunto por meio do formulário abaixo.

Erro: Formulário de contato não encontrado.

Sem comentários